என் மலர்

நீங்கள் தேடியது "ஆர்பிஐ"

- ராஜேஷ்வர் ராவ் பதவிக்காலம் அடுத்த மாதம் 8ஆம் தேதியுடன் முடிவடைகிறது.

- இவருக்கு அரசு இரண்டு முறை பதவி நீட்டிப்பு கொடுத்துள்ளது.

இந்திய ரிசர்வ் வங்கியின் துணை கவர்னராக ஷிரிஷ் சந்திர முர்மு நியமிக்கப்பட்டுள்ளார். தற்போது துணை கவர்னராக இருக்கும் எம். ராஜேஷ்வர் ராவின் பதவிக்காலம் வரும் அக்டோபர் 8ஆம் தேதியுடன் முடிவடைகிறது. அதன்பின் 9ஆம் தேதி ஷிரிஷ் சந்திர முர்மு துணை கவர்னராக பதவி ஏற்பார்.

ஆர்பிஐ-யின் கண்காணிப்பு துறையை மேற்பார்வையிடம் நிர்வாக இயக்குனராக ஷிரிஷ் சந்திர முர்மு இருந்து வருகிறார்.

ஆர்.பி.ஐ.-யின் 1934 சட்டத்தின்பாடி, ரிசர்வ் வங்கி நான்கு துணை கவர்னர்களை கொண்டிருக்க வேண்டும். தற்போது ரபி சங்கர், சுவாமிநாதன், பூனம் குப்தா ஆகியோர் துணை ஆளுநர்களாக உள்ளனர்.

ரஜேஷ்வர் ராவ் கடந்த 2020 ஆம் ஆண்டு துணை கவர்னராக நியமிக்கப்பட்டார். அப்போது அவருடைய பதவிக்காலம் 3 வருடம் ஆகும். 2023ஆம் அண்டு பதவிக்காலம் நீட்டிக்கப்பட்டது. பின்னர், மேலும் ஒரு ஆண்டு நீடிக்கப்பட்டது. இதனால் ஐந்து ஆண்டுகள் பதவி வகித்துள்ளார்.

தற்போது புதிய துணை கவர்னராக பதவி ஏற்கும் ஷிரிஷ் சந்திர முர்மு-வின் பதவிக்காலம் 3 ஆண்டுகளாகும்.

- தொழில்துறை துறையின் வளர்ச்சி மந்தமாகவும் சீரற்றதாகவும் இருந்தது.

- பணவீக்கம், 2026 நிதியாண்டில் 3.1 சதவீதமாக இருக்கும் என ரிசர்வ் வங்கி கணித்துள்ளது.

வங்கிகளின் குறுகிய கால கடன்களுக்கான வட்டி வீதத்தில் மாற்றமில்லை. ரெப்போ வட்டி விகிதம் 5.5 சதவீதமாகவே நீடிக்கும் என ஆர்.பி.ஐ கவர்னர் சஞ்சய் மல்ஹோத்ரா அறிவித்துள்ளார்.

ஆர்.பி.ஐ. கவர்னர் சஞ்சய் மல்ஹோத்ரா செய்தியாளர்களை சந்தித்தார். அப்போது அவர் கூறியதாவது:-

* நாணய கொள்கைக் குழு (MPC) நடுநிலை நிலைப்பாட்டைத் தொடர முடிவு செய்தது.

* வங்கிகளின் குறுகிய கால கடன்களுக்கான வட்டி வீதத்தில் மாற்றமில்லை. ரெப்போ வட்டி விகிதம் 5.5 சதவீதமாகவே நீடிக்கும்.

* பருவமழை நன்றாக முன்னேறி வருகிறது. இது பொருளாதாரத்தில் மகிழ்ச்சிக்குரிய தன்மையை கொண்டு வருகிறது.

* தொழில்துறை துறையின் வளர்ச்சி மந்தமாகவும் சீரற்றதாகவும் இருந்தது.

* எதிர்பார்த்தபடி, மையப் (core) பணவீக்கம் 4 சதவீதமாக நிலையாக உள்ளது.

* நடப்பு நிதியாண்டிற்கான மொத்த உள்நாட்டு உற்பத்தி வளர்ச்சி கணிப்பை ரிசர்வ் வங்கி 6.5 சதவீதமாக தக்க வைத்துக் கொண்டுள்ளது

* வழக்கமான பருவமழையை விட அதிகம், குறைந்த பணவீக்கம் பொருளாதார நடவடிக்கைகளைத் தொடர்ந்து ஆதரிக்கிறது.

* நடப்புக் கணக்குப் பற்றாக்குறை நிலையான அளவில் தொடர வாய்ப்புள்ளது.

* ஜூன் மாத மதிப்பீட்டில் 3.7 சதவீதமாக இருந்த பணவீக்கம், 2026 நிதியாண்டில் 3.1 சதவீதமாக இருக்கும் என ரிசர்வ் வங்கி கணித்துள்ளது.

இவ்வாறு சஞ்சய் மல்ஹோத்ரா தெரிவித்தார்.

- இந்திய ரிசர்வ் வங்கி அதன் நிதிக் கொள்கை கூட்டத்தின் முடிவுகளை வெளியிட்டுள்ளது.

- வட்டி விகிதமான ரெப்போ விகிதத்தில் மாற்றங்கள் செய்து அறிவிக்கப்பட்டுள்ளது.

இந்திய ரிசர்வ் வங்கி அதன் நிதிக் கொள்கை கூட்டத்தின் முடிவுகளை வெளியிட்டுள்ளது. இந்த கூட்டத்தில் இந்தியாவின் தற்போதைய பொருளாதார நிலைமைகளை மதிப்பீடு செய்து, முக்கிய வட்டி விகிதமான ரெப்போ விகிதத்தில் மாற்றங்கள் செய்து அறிவிக்கப்பட்டுள்ளது.

அதன்படி, வங்கிகளுக்கு ரிசர்வ் வங்கி வழங்கும் கடன்களுக்கான வட்டி (ரெப்போ விகிதம்) 6 சதவீதத்தில் இருந்து 5.50 சதவீதமாக குறைக்கப்பட்டுள்ளது.

ரெப்போ வட்டி விகிதம் குறைந்ததை அடுத்து வீடு, வாகனம் மற்றும் தனிநபர் கடனுக்கான வட்டி விகிதம் குறைய வாய்ப்புள்ளது.

- 500 ரூபாய் நோட்டுகள் 40.9 சதவீதம் புழக்கத்தில் இருந்தது.

- 10 ரூபாய், 20 ரூபாய் மற்றும் 50 ரூபாய் நோட்டுகள் 31.7 சதவீதம் புழக்கத்தில் இருந்தாகவும் தெரிவித்துள்ளது.

2023-24 நிதியாண்டில் பணம் நோட்டுகள் அச்சடிப்பதற்கு 5101.4 கோடி ரூபாய் செலவான நிலையில், 2024-25 நிதியாண்டில் 25 சதவீதம் அதிகரித்து 6372.8 கோடி ரூபாய் செலவாகியுள்ளதாக ரிசர்வ் வங்கி வெளியிட்டுள்ள வருடாந்திர அறிக்கையில் தெரிவிக்கப்பட்டுள்ளது.

புழக்கத்தில் உள்ள பண மதிப்பு 6 சதவீதம் அதிகரித்துள்ளது. நோட்டுகளின் அளவு 5.6 சதவீதம் 2024-25 நிதியாண்டில் அதிகரித்துள்ளது.

500 ரூபாய் நோட்டுகள் 40.9 சதவீதம் புழக்கத்தில் இருந்ததாகவும், 10 ரூபாய் நோட்டுகள் 16.4 சதவீதம் புழக்கத்தில் இருந்தாகவும் வருடாந்திர அறிக்கையில் தெரிவித்துள்ளது.

10 ரூபாய், 20 ரூபாய் மற்றும் 50 ரூபாய் நோட்டுகள் 31.7 சதவீதம் புழக்கத்தில் இருந்தாகவும் தெரிவித்துள்ளது. ஆர்பிஐ கடந்த 2023ஆம் ஆண்டு 2000 ரூபாய் நோட்டுகள் திரும்பப் பெறப்படுவதாக அறிவித்தது. அப்போது சுமார் 3.56 லட்சம் கோடி ரூபாய் புழக்கத்தில் இருந்தது. அதில் கடந்த மார்ச் 31ஆம் தேதி வரையில் 98.2 சதவீதம் வங்கிக்கு திரும்பியுள்ளது.

நாணயங்கள் மதிப்பு மற்றும் அளவில் முறையே 9.6 சதவீதம், 3.6 சதவீதம் அதிகரித்துள்ளது. எலக்ட்ரானிக் பணம் (e-rupee) மதிப்பு 334 சதவீதம் அதிகரித்துள்ளது.

தற்போது 2 ரூபாய், 5 ரூபாய், 10 ரூபாய், 20 ரூபாய், 50 7பாய், 100 ரூபாய், 200 ரூபாய் மற்றும் 500 ரூபாய் நோட்டுகள் புழக்கத்தில் உள்ளது. இதில் 2 ரூபாய், 5 ரூபாய் நோட்டுகளை ஆர்பிஐ அச்சிடுவதில்லை. 50 பைசா, 1 ரூபாய், 2 ரூபாய், 5 ரூபாய், 10 ரூபாய் மற்றும் 20 ரூபாய் நாணயங்கள் புழக்கத்தில் உள்ளன.

- தனியாரிடம் வாங்கிய தங்க காசுகளுக்கு கடன்பெற முடியாது.

- ஏற்கனவே வாங்கி நகை கடனை முழுமையாக செலுத்தியவர்களுக்கு மட்டுமே புதிய நகை கடன் வழஙகப்படும்- ஆர்பிஐ.

தி.மு.க. விவசாய அணிச் செயலாளர் ஏ.கே.எஸ். விஜயன் வெளியிட்டுள்ள அறிக்கையில் கூறியிருப்பதாவது:-

தான் ஆட்சிப் பொறுப்பேற்ற நாள் முதலே ஒன்றிய பாஜக அரசு கார்ப்ரேட் கம்பெனிகளுக்கு ஆதரவான கொள்கைகளையே அமல்படுத்தி, விவசாயிகள்– தொழிலாளர்கள்– ஏழை மக்களை மென்மேலும் பாதிக்கும் கொள்கைகளையே செயல்படுத்தி, சொல்லொணா துயரத்தில் ஆழ்த்தி வருகிறது.

தேசிய வங்கிகளில் சாமானிய மக்களுக்கும் விவசாயிகளுக்கு கடன் வழங்காமல், பெரும் நிறுவனங்களுக்கு கடன்களை அள்ளி வழங்கி, பல லட்சம் கோடி ரூபாய் கடன்களை வாராக் கடன் என்று சொல்லி ஒன்றிய பாஜக அரசு தள்ளுபடி செய்கிறது. சாமானிய மக்களின் வரிப்பணமான பல லட்சம் கோடி ரூபாய் வரிச் சலுகைகளையும் பணக்காரர்களுக்கு வழங்கி வருகிறது மோடி தலைமையிலான ஒன்றிய பாஜக அரசு.

விவசாயிகள், ஏழை மக்கள், நடுத்தர மக்கள் தங்களிடம் உள்ள நகைகளை கூட்டுறவு மற்றும் வங்கிகளில் அடமானம் வைத்து விவசாய மற்றும் அவசரத் தேவைகளுக்காக பயன்படுத்தி வந்தனர். அடகு வைத்த நகையை திருப்ப முடியாத மக்கள் வட்டியை மட்டும் கட்டி மறுஅடமானம வைப்பதும் நடைமுறையில் இருந்து வருகிறது.

தற்போது ஒன்றிய பாஜக அரசின் கைப்பாவையான இந்திய ரிசர்வ் வங்கி, "இனிமேல் வங்கிகளில் நகை கடன் பெற வேண்டுமெனில் நகை வாங்கிய ரசீது அல்லது தகுந்த ஆவணம் தர வேண்டும், தனியாரிடம் வாங்கிய தங்க காசுகளுக்கு கடன்பெற முடியாது, ஏற்கனவே வாங்கி நகை கடனை முழுமையாக செலுத்தியவர்களுக்கு மட்டுமே புதிய நகை கடன் வழஙகப்படும், விவசாயிகளுக்கு நகையை புதுப்பித்து மீண்டும் கடன் பெறுவது தடை செய்யப்பட்டுள்ளது" போன்ற புதிய நிபந்தனைகளை விதித்து விவசாயிகள் – தொழிலாளர்கள் – ஏழை மக்களை வஞ்சித்து வரும் ஒன்றிய பாஜக அரசின் கைப்பாவையான இந்திய ரிசர்வ் வங்கி உத்தரவிட்டுள்ள நகைக் கடன் நிபந்தனைகளை உடனடியாக கைவிட வலியுறுத்தி தி.மு.க. விவசாய அணி மற்றும் அனைத்து விவசாய சங்கங்கள், காவிரி டெல்டா மாவட்டங்கள் இணைந்து வருகிற 30.5.2025 வெள்ளிக்கிழமை காலை 10.00 மணியளவில் தஞ்சாவூர், தலைமை தபால் நிலையம் எதிரில் "மாபெரும் கண்டன ஆர்ப்பாட்டம்" நடத்துகிறது.

இக்கண்டன ஆர்ப்பாட்டத்தில் தி.மு.க. விவசாய அணியைச் சேர்ந்த மாவட்ட, ஒன்றிய, நகர, பகுதி, பேரூர் நிர்வாகிகள் – கழக விவசாய அணித் தோழர்கள் மற்றும் அனைத்து விவசாய சங்கள், சமூக ஆர்வலர்கள், பொதுமக்கள் பெருந்திரளாக கலந்து கொண்டு தங்கள் கண்டனத்தை பதிவு செய்திட வேண்டுமென கேட்டுக் கொள்கிறேன்.

இவ்வாறு அறிக்கையில் தி.மு.க. விவசாய அணிச் செயலாளர் ஏ.கே.எஸ். விஜயன் குறிப்பிட்டுள்ளார்.

- 2023-24 நிதியாண்டில் மத்திய அரசுக்கு 2.1 லட்சம் கோடி ரூபாய் டிவிடெண்டாக வழங்கியது.

- தற்போது 27.4 சதவீதம் அதிகரித்து 2.69 லட்சம் கோடி ரூபாயாக வழங்க இருக்கிறது.

2024-25 நிதியாண்டுக்கான டிவிடெண்டாக மத்திய அரசுக்கு இந்திய ரிசர்வ் வங்கி இதுவரை இல்லாத அளவிற்கு 2.69 லட்சம் கோடி ரூபாய் வழங்க உள்ளது.

இந்திய ரிசர்வ் வங்கி ஆளுநர் சஞ்சய் மல்கோத்ரா தலைமையில் நடைபெற்ற ரிசர்வ் வங்கியின் மத்திய இயக்குநர்கள் குழுவின் 616ஆவது கூட்டத்தில் இந்த முடிவு எடுக்கப்பட்டுள்ளது.

2023-24 நிதியாண்டில் மத்திய அரசுக்கு 2.1 லட்சம் கோடி ரூபாய் டிவிடெண்டாக வழங்கியது. 2022-2023 நிதியாண்டில் 87,416 கோடி ரூபாய் டிவெண்டாக வழங்கியிருந்தது.

அவசர காலத்தில் நிலைமையை சமாளிப்பதெற்கென்று ஒதுக்கப்படும் நிதி சிஆர்பி (Contingent Risk Buffer) என்பது ஆகும். ஒவ்வொரு ஆண்டும் குறிப்பிட்ட சதவிகிதத்தில் ரிசர்வ் வங்கி இந்த அவசரகால ஆபத்து தணிப்பு (சிஆர்பி) நிதியை பராமரிக்கும். அந்த நிதி ஆண்டு முடிந்த பிறகு உபரியாக இருக்கும் நிதியை மத்திய அரசுக்கு வழங்கும். இது உபரி நிதி அல்லது டிவிடெண்ட் என்று அழைக்கப்படுகிறது.

இந்த சிஆர்பி 7.50 சதவீதத்தில் இருந்து 4.50 சதவீதத்திற்குள் இருக்க வேண்டும். குறைக்கவும் ஒப்புதல் வழங்கியுள்ளது. கடந்த நிதியாண்டில் 6.50 சதவீதமாக இருந்த சிஆர்பி தற்போது 7.50 சதவீதமாக உயர்த்த முடிவு செய்யப்பட்டுள்ளது.

- 2000 ஆயிரம் ரூபாய் திரும்பப் பெறப்படும் என 2023ஆம் ஆண்டு ஆர்பிஐ அறிவித்தது.

- அப்போது 3.56 லட்சம் கோடி ரூபாய் மதிப்பிலான 2 ஆயிரம் ரூபாய் நோட்டுகள் புழக்கத்தில் இருந்து வந்தன.

பிரதமர் மோடி கடந்த 2016ஆம் ஆண்டு நவம்பர் 8ஆம் தேதி 500 ரூபாய், 1000 ரூபாய் நோட்டுகள் பண மதிப்பிழப்பு செய்யப்பட்டதாக என அறிவித்தார். அதனைத் தொடர்ந்து புதிய 500 ரூபாய், 2 ஆயிரம் ரூபாய் நோட்டு வெளியிடப்பட்டன. 2 ஆயிரம் ரூபாய் நோட்டை ஏழை மக்கள் அதை அன்றாட வாழ்க்கையில் பயன்படுத்துவது அரிதானதாக இருந்தது.

இந்த நிலையில்தான் கடந்த 2023ஆம் அண்டு மே மாதம் 19ஆம் தேதி 2 ஆயிரம் ரூபாய் திரும்பப் பெறப்படும் என ஆர்.பி.ஐ. அறிவித்தது. 2023ஆம் ஆண்டு அக்டோபர் 9ஆம் தேதி வரை அவகாசம் கொடுக்கப்பட்டது. அதனைத் தொடர்ந்து 2 ஆயிரம் ரூபாய் நோட்டுகள் வைத்திருந்தவர்கள் அதை வங்கிகளில் செலுத்தி, அதற்குப் பதிலாக மாற்றுப் பணம் பெற்றுக்கொண்டனர்.

காலக்கெடு முடிந்த நிலையில், ஆர்பிஐ அலுவலகங்கள், தபால் நிலையங்களில் மாற்றிக் கொள்ளலாம் என ஆர்பிஐ தெரிவித்தள்ளது.

இந்த நிலையில் 2023ஆம் ஆண்டு 19ஆம் தேதி வரை 3.56 லட்சம் கோடி ரூபாய் மதிப்பிலான 2 ஆயிரம் ரூபாய் நோட்டுகள் புழக்கத்தில் இருந்து வந்தன.

இந்த நிலையில் கடந்த ஏப்ரல் மாதம் 30ஆம் தேதி வரை 6,266 கோடி ரூபாய் இன்னும் வங்கிக்கு திரும்பாமல் வெளியில் உள்ளது என ஆர்பிஐ தரவுகள் மூலம் தெரியவந்துள்ளது.

- கணக்கு வைத்துள்ள வங்கி ஏ.டி.எம்.-ஐ 5 முறை இலவசமாக பயன்படுத்திக் கொள்ளலாம்.

- 5 முறைக்கு மேல் பயன்படுத்தினால் ஒவ்வொரு பரிவர்த்தனைக்கும் 23 ரூபாய்ம் பிடித்தம் செய்யப்படும்.

வங்களில் கணக்கு வைத்திருப்பவர்கள் ஏ.டி.எம். இயந்திரத்தை பயன்படுத்த சில கட்டுப்பாடுகள் உள்ளன. கார்டு மூலம் பணம் எடுத்தல், ஸ்டேட்மென்ட் உள்ளிட்டவைகளுக்கு ஏ.டி.எம். இயந்திரத்தை ஒரு மாதத்திற்கு ஐந்து முறை இலவசமாக பயன்படுத்திக் கொள்ளலாம்.

எந்த வங்கியில் கணக்கு வைக்கப்பட்டுள்ளதோ, அந்த வங்கியின் ஏ.டி.எம். இயந்திரத்தில் ஐந்து முறையும், மற்ற வங்கிகளின் ஏ.டி.எம். இயந்திரத்தில் பெருநகரில் 3 முறையும், பெருநகர் அல்லாத இடங்களில் ஐந்து முறையும் பயன்படுத்திக் கொள்ளலாம்.

அதற்குமேல் ஏ.டி.எம். இயந்திரத்தை பயன்படுத்தும் ஒவ்வொரு முறைக்கும் தலா 21 ரூபாய் கட்டணமாக பிடிக்கப்பட்டு வருகிறது. இந்த கட்டணத்தை 23 ரூபாயாக உயர்த்த ஆர்பிஐ வங்கிகளுக்கு அனுமதி வழங்கியுள்ளது. வருகிற மே 1 ஆம் தேதி முதல் இது நடைமுறைக்கு வரும்.

- சொத்து தொடா்பான அடமானப் பத்திரம் உள்ளிட்டவை இருந்தால் அவற்றை ரத்து செய்வது உள்ளிட்ட அந்தக் கடன் தொடா்பான அனைத்து நடைமுறைகளையும் முடித்துவிட வேண்டும்.

- கடன் பெற்றவா் இறந்துவிட்டால், அவரது சட்டப்படியான வாரிசுகளிடம் பத்திரங்களை ஒப்படைக்க வேண்டும்.

மும்பை:

வங்கிகளில் கடன் வாங்கி வீடு, நிலம், வாகனங்கள் உள்ளிட்ட சொத்துகளை வாங்குவோரிடம் சொத்துப் பத்திரத்தை வங்கிகள் அல்லது சம்பந்தப்பட்ட நிதி நிறுவனங்கள் வைத்துக் கொள்வது வழக்கமாகும். கடனை முழுமையாக திருப்பிச் செலுத்திய பிறகு அந்த சொத்துப் பத்திரத்தை சம்பந்தப்பட்ட நபரிடம் திருப்பி அளிப்பது, கடனில் இருந்து மீட்டுவிட்டதற்கான தடையில்லாச் சான்று பெறுவது, அடமானப் பத்திரத்தை ரத்து செய்வது ஆகியவற்றுக்கு வங்கிகளும், நிதி நிறுவனங்களும் அதிக காலம் எடுத்துக்கொள்வதாக புகாா்கள் தொடா்கின்றன.

இந்நிலையில், இது தொடா்பாக ஆர்.பி.ஐ. வெளியிட்ட அறிவிப்பில் கூறப்பட்டுள்ளதாவது:-

வங்கிகள், நிதி நிறுவனங்களில் கடன் பெற்ற வாடிக்கையாளா் ஒருவா் கடனை முழுமையாக அடைத்த 30 நாட்களுக்குள் அவரிடம் இருந்து அடமானமாகப் பெற்ற சொத்துப் பத்திரங்களை திருப்பி அளித்துவிட வேண்டும். மேலும், அந்த சொத்து தொடா்பான அடமானப் பத்திரம் உள்ளிட்டவை இருந்தால் அவற்றை ரத்து செய்வது உள்ளிட்ட அந்தக் கடன் தொடா்பான அனைத்து நடைமுறைகளையும் முடித்துவிட வேண்டும்.

இதைச் செய்யாதபட்சத்தில் சம்பந்தப்பட்ட வங்கிகள் அல்லது நிதி நிறுவனங்கள் தாமதமாகும் ஒவ்வொரு நாளுக்கும் தினசரி ரூ.5,000 தாமதக் கட்டணமாக சம்பந்தப்பட்ட வாடிக்கையாளருக்கு அளிக்க வேண்டும்.

மேலும், வாடிக்கையாளா் கடன் பெற்ற குறிப்பிட்ட வங்கி அல்லது நிதி நிறுவனத்தின் கிளையில் மட்டும் ஆவணங்களைப் பெற்றுக் கொள்ள வேண்டும் என்று கூறாமல், அவா் விரும்பும் கிளை மூலம் ஆவணங்களைத் திருப்பி அளிக்கவும் வசதி செய்து தர வேண்டும். இது தொடா்பான விவரங்களைக் கடன் பெறும்போது அளிக்கும் கடிதத்திலேயே வங்கிகள் தெளிவாகக் கூறிவிட வேண்டும்.

கடன் பெற்றவா் இறந்துவிட்டால், அவரது சட்டப்படியான வாரிசுகளிடம் பத்திரங்களை ஒப்படைக்க வேண்டும். இது தொடா்பான நடைமுறைகளையும் முன்னதாகவே வாடிக்கையாளருக்கு கூறிவிட வேண்டும்.

எதிா்பாராதவிதமாக சொத்து ஆவணங்கள் சேதமடைதல், தொலைந்து போவது போன்ற நிலை ஏற்பட்டால், சம்பந்தப்பட்ட வங்கிகள், அந்த வாடிக்கையாளா் மாற்று ஆவணம் பெறுவதற்கு உரிய உதவிகளை அளிக்க வேண்டும். இதற்கு 60 நாள்கள் கால அவகாசம் எடுத்துக் கொள்ளலாம்.

இவ்வாறு அதில் கூறப்பட்டுள்ளது.

- பஜாஜ் ஃபின்சர்வ் இரண்டு டிஜிட்டல் கடன் திட்டங்களை செயல்படுத்தி வந்தது

- கீ ஃபேக்ட்ஸ் ஸ்டேட்மென்ட் விவரங்கள் முறையாக இல்லை என ஆர்பிஐ தெரிவித்தது

இந்தியாவின் முன்னணி வங்கி சாரா நிதி நிறுவனங்களில் (NBFC) ஒன்று, பஜாஜ் ஃபின்சர்வ் (Bajaj Finserv).

தனி நபர் கடன் மற்றும் வர்த்தக கடன் வழங்குவதில் முன்னணியில் உள்ள நிறுவனமான பஜாஜ் ஃபின்சர்வ், நிதி வர்த்தகத்தில் புதுமையாக டிஜிட்டல் முறையில் கடன் வழங்குவதில் தீவிரமாக ஈடுபட்டு வருகிறது.

இந்நிலையில், நேற்று இந்தியாவின் மத்திய வங்கியான இந்திய ரிசர்வ் வங்கி (RBI), இந்நிறுவனம் "ஈகாம்" (eCOM) மற்றும் "இன்ஸ்டா ஈஎம்ஐ கார்டு" (Insta EMI Card) எனும் பெயரில் வழங்கி வந்த இரண்டு டிஜிட்டல் கடனுதவி சேவைகளை தொடர தடை விதித்துள்ளது.

ஒவ்வொரு கடன் வழங்கும் நிறுவனமும் வெவ்வேறு கட்டண விகிதம் வசூலிக்கின்றன; கடனை திருப்பி செலுத்துவதிலும் வெவ்வேறு விதிமுறைகளை வகுத்துள்ளன. எனவே கடன் பெறுபவர்கள் தெரிந்து கொள்ள வேண்டிய விபரங்களை எளிதாக அனைவரும் புரிந்து கொள்ளும் வகையில் ஒவ்வொரு நிதி நிறுவனமும் வழங்க வேண்டும்.

இந்த தகவல்கள் அடங்கிய விவர பட்டியல், "முக்கிய தகவல்களுக்கான குறிப்பு" என்றும் "கீ ஃபேக்ட்ஸ் ஸ்டேட்மென்ட்" (Key Facts Statement) என்றும் அழைக்கப்படும். இப்பட்டியல் மூலம் நிதி நிறுவனத்தின் வட்டி விகிதம், இதர கட்டணங்கள், கால தாமதத்திற்கான வட்டி விகிதம், கடனை வசூல் செய்யும் முறைகள், தவணைக்காலம், காப்பீட்டு தொகை விவரங்கள், முன்னதாகவே அசலை செலுத்தினால் அதற்கான அபராதம் உள்ளிட்ட கடன் பெறுவோர் அறிந்து கொள்ள வேண்டிய அனைத்து விவரங்களையும் வெளிப்படையாக தெரிந்து கொள்ள முடியும்.

பஜாஜ் ஃபின்சர்வ், இந்திய ரிசர்வ் வங்கியின் சில விதிமுறைகளை மீறியதாகவும், "கீ ஃபேக்ட்ஸ் ஸ்டேட்மென்ட்" விவர குறிப்பில் கடன் பெறுவோர் தெரிந்து கொள்ள வேண்டிய விவரங்களை முறையானபடி வழங்கவில்லை என்றும், இதன் காரணமாக அந்நிறுவனத்திற்கு டிஜிட்டல் முறையில் கடன் வழங்க தடை விதிக்கப்படுவதாகவும் அறிவித்துள்ளது.

இந்த குறைபாடுகளை பஜாஜ் ஃபின்சர்வ் சரி செய்த பின் அனுமதி வழங்குவது குறித்து மறுபரிசீலனை செய்யப்படும் எனவும் ரிசர்வ் வங்கி தெரிவித்துள்ளது.

- 2024 நிதியாண்டில் சில்லறை பணவீக்கம் 5.4 சதவீதமாக இருக்கும் என கணிக்கப்பட்டுள்ளது.

- ரெப்போ வட்டி தொடர்ந்து 6.5 சதவீதமாக இருக்கும். எந்த மாற்றமும் இல்லை.

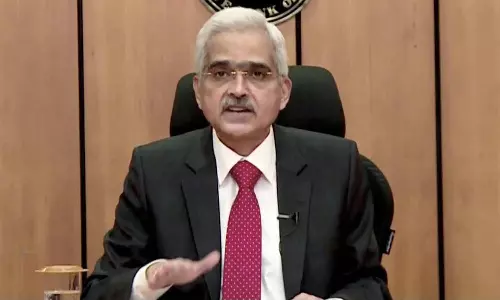

இந்திய ரிசர்வ் வங்கி ஆளுநர் சக்தி காந்த தாஸ் இன்று அளித்த பேட்டியில் கூறியிருப்பதாவது:-

வங்கிகளுக்கு ரிசர்வ் வங்கி வழங்கும் கடன்களுக்கான வட்டி விகிதமான ரெப்போ ரேட்டில் எந்த மாற்றமும் இல்லை. தொடர்ந்து 6.5 சதவீதமாக தொடர முடிவு எடுக்கப்பட்டுள்ளது.

உலகக் பொருளாதாரம் தொடர்ந்து உடையக் கூடியதாக உள்ளது. இந்திய பொருளாதாரத்தின் அஸ்திவாரம் தொடர்ந்து வலுவாகவே உள்ளது.

உள்நாட்டு உற்பத்தி முந்தைய 6.5 சதவீதத்தில் இருந்து 7 சதவீதமாக உயரும் என கணிக்கப்பட்டுள்ளது. வங்கி- கார்பரேட் ஆகியவற்றின் ஆரோக்கியமான இரட்டை சமநிலைக்கு தனியார் துறை வளர்ச்சியை ஊக்குவிக்க வேண்டும்.

உள்நாட்டுப் பொருளாதார நடவடிக்கைகள் சிறப்பாக உள்ளன.

முக்கிய பணவீக்கத்தில் பரந்த அடிப்படையிலான தளர்வு உணவு பணவீக்கத்திற்கு ஆபத்தானது. 2024 நிதியாண்டில் சில்லறை பணவீக்கம் 5.4 சதவீதமாக இருக்கும் என கணிக்கப்பட்டுள்ளது.

- தடை உடனடியாக அமலுக்கு வருவதாக ஆர்பிஐ வெளியிட்டுள்ள அறிக்கை தெரிவித்தது

- தங்க நகைகளின் தூய்மையை பரிசோதிப்பதில் தவறுகள் உள்ளதாக ஆர்பிஐ தெரிவித்தது

1995ல் நிர்மல் ஜெயின் (Nirmal Jain) என்பவர் தொடங்கிய நிதி வர்த்தக சேவை நிறுவனம்,"ஐஐஎஃப்எல்" (India Infoline Finance Limited).

மும்பையை தலைமையிடமாக கொண்டு செயல்படும் ஐஐஎஃப்எல் (IIFL), இந்தியாவின் பல முக்கிய நகரங்கள் மட்டுமின்றி பல உலக நாடுகளிலும் நிதி வர்த்தக சேவை ஆற்றி வருகிறது.

பல்வேறு நிதி சேவைகளில் ஈடுபட்டு வரும் ஐஐஎஃப்எல், தங்க நகைக்கடன் வழங்குவதிலும் முன்னணியில் உள்ள வங்கி-சாரா நிதி நிறுவனமாக (NBFC) உள்ளது.

இந்நிலையில், இந்தியாவில் வங்கி சேவைகளில் ஈடுபட்டு வரும் நிறுவனங்களை கண்காணிக்கும் மத்திய ரிசர்வ் வங்கி (RBI), ஐஐஎஃப்எல் தங்க நகைக்கடன் வழங்குவதை தடை செய்துள்ளது. இந்த தடை உடனடியாக அமலுக்கு வருவதாக ஆர்பிஐ வெளியிட்டுள்ள அறிக்கை தெரிவிக்கிறது.

இதுவரை வினியோகிக்கப்பட்ட தங்க நகைக்கடன் தொடர்பான வசூல் மற்றும் மீட்பு நடவடிக்கைகளை தொடர தடையேதுமில்லை.

ஆர் பி ஐ வெளியிட்டுள்ள அறிக்கையில் தெரிவிக்கப்பட்டதாவது:

தங்க நகைக்கடன் வழங்குவதில் பல முறைகேடுகள் இருந்தது.

தங்க ஆபரணங்களின் தூய்மையை (purity) பரிசோதிப்பதில் கடன் வழங்கும் போது ஒரு நடைமுறையையும், தவணைகளை கட்ட தவறியவர்களின் நகைகளை ஏலம் விடும் போது வேறொரு நடைமுறையையும் கடைபிடிப்பது கண்டுபிடிக்கப்பட்டுள்ளது.

வங்கி-சாரா நிதி நிறுவனங்களுக்கு உள்ள கடன் வழங்கும் எல்லையை கடந்து கடன் தொகைகள் வழங்கப்பட்டுள்ளன.

நகைகளை ஏலம் விடுவதில் வெளிப்படைத்தன்மை கடைபிடிக்கப்படவில்லை.

வாடிக்கையாளர்களின் கணக்குகளில் பிடித்தம் செய்யப்படும் சேவைக்கட்டணங்களில் சீரான கட்டண அமைப்போ வெளிப்படைத்தன்மையோ இல்லை.

நிறுவனத்தின் கணக்குகளை ஆர்பிஐ-யின் சிறப்பு தணிக்கை குழு தணிக்கை செய்து முடித்ததும் அடுத்த கட்ட நடவடிக்கை எடுக்கப்படும்.

இவ்வாறு அந்த அறிக்கையில் கூறப்பட்டுள்ளது.

"ஆர்பிஐ விதித்துள்ள சட்டதிட்டங்களின்படி தங்க நகைக்கடன் வழங்க அனைத்து நிர்வாக மற்றும் செயலாக்க நடைமுறைகளும் மாற்றி அமைக்கப்படுகிறது" என நிறுவனர் நிர்மல் ஜெயின் தெரிவித்தார்.